中国汽车工业协会(以下简称“中汽协”)最新公布的数据显示,2020年1月,我国新能源汽车产销分别完成4万辆和4.4万辆,同比分别下降55.4%和54.4%,延续了去年下半年以来的负增长态势。从目前市场情况来看,2020年我国新能源汽车市场前景依然不明朗。这对于一众刚刚量产甚至还未量产、亟待资本加持推进车辆生产的造车新势力而言无疑是个坏消息。与此同时,资本也不再青睐造车新势力。在资本“寒冬”与国内新能源汽车增速放缓双重压力之下,造车新势力不得不寻求海外资本的支持以求得生存。去年以来,尤其是最近一段时间,造车新势力普遍把目光瞄向了海外,或积极与海外资本合作,或追寻蔚来汽车,谋求海外上市。在业内人士看来,面对今年更为不利的开局,造车新势力寻求海外资本的加持值得更多企业参考。

♦海外上市或成主流选择

不久前,外媒报道称,理想汽车已申请在美国进行首次公开募股(IPO),此次旨在筹资至少5亿美元,高盛为此次牵头交易的主要投行。据悉,自2019年二季度以来,理想汽车一直在进行公开募股,并在2019年12月秘密提交了首次公开募股申请,首次公开募股将于2020年上半年进行。如果此次顺利实现IPO,理想汽车将成为继2018年蔚来汽车后在纽约上市的第二家中国造车新势力企业。

理想赴美谋求IPO早有端倪,且理想也不是当前惟一一家在谋求海外上市的造车新势力。启信宝信息显示,2019年12月13日,理想汽车主体公司之一——北京车和家信息技术有限公司(以下简称“车和家”)17位投资人退出,注册资本从9.15亿元缩减至6.82亿元。有分析认为,这次投资人调整正是理想在搭建VIE架构,为赴美IPO做准备。据了解,VIE架构即“可变利益实体”,是一种境内企业间接实现境外上市目的的模式。在VIE架构下,境外上市主体与境内经营实体分离,前者通过协议的方式控制后者,并入后者的会计报表,从而实现使用境内经营主体的业绩在境外挂牌上市。理想的此番调整就被看作是更好吸引投资人的行为。在更早的2019年6月18日,作为车和家股东之一的利欧股份发布公告称,车和家拟搭建VIE架构并实施相关重组。

无独有偶,小鹏汽车也有类似操作。去年12月10日,国家企业信用信息公示系统显示,小鹏汽车主体公司广州橙行智动汽车科技有限公司所有的47位股东,集体将全部股权出质给广东小鹏汽车科技有限公司。而股权出质就是将股权作为担保方式进行质押,也是一种融资担保方式。启信宝数据显示,此次股权出质主体广州橙行智动汽车科技有限公司,是一家台港澳与境内合资企业,而质权人广东小鹏汽车科技有限公司是一家台港澳法人独资企业。前者所有股东将全部股权质押给后者,这也符合VIE架构的搭建流程。小鹏汽车对此声明称:“这是小鹏汽车进行集团重组的一部分,属于企业发展及优化企业股权架构的正常行为。”也有分析认为,小鹏汽车此次股权出质是为了搭建VIE架构,为公司海外上市做准备。彼时,理想汽车创始人李想就曾评论称(小鹏汽车)在搭建红筹或VIE的结构,并透露“我们和蔚来都有这样的操作”。小鹏汽车还进一步声明,他们一直密切关注国内外资本市场动态,选择最佳时机推进IPO计划,但尚没有具体的上市时间表。小鹏汽车创始人何小鹏则公开表示,考虑在今年夏季甚至之后赴美上市。

另一方面,理想品牌首款车型理想ONE几经波折后终于在去年12月4日开始交付,并在12月内交付1000辆。作为造车新势力中的“另类”,理想汽车的增程式纯电动汽车在市场上并不多见,也一直不被中国的新能源汽车补贴政策“待见”。尽管很多业内人士都对理想所采用的技术抱有很高的期待,但理想汽车在交付上的波折对其资金造成很大消耗是不争的事实。且随着生产的推进、产品交付,企业将产生更多的资金压力。在资本对造车新势力热度降温之后,赴美IPO或为其寻求资金支持的更好途径。包括威马汽车首席执行官沈晖在内的很多造车新势力代表都称考虑过海外IPO事宜。

有分析指出,在当前市场环境下,作为一个尚未盈利的群体,造车新势力通过上市募资缓解量产的资金压力,登陆美股或者科创板是造车新势力难以回避的抉择。

♦尝试牵手海外资本

除了赴美IPO,有的造车新势力则选择海外融资。如面对国内疫情带来的更大的资本压力,2月6日,蔚来汽车分别发行价值7000万美元和3000万美元两笔总计1亿美元的可转换债券。仅一周后,蔚来汽车又与两家与其无关联关系的亚洲投资基金签订可转换债券认购协议。协议显示,蔚来汽车将以非公开发行方式向购买方发行和出售本金总额1亿美元可转换债券,预计在今年2月19日前完成。

更早之前的1月5日,拜腾汽车宣布与日本丸红株式会社正式达成战略合作,丸红将参与拜腾的C轮融资。公开报道显示,在拜腾的C轮融资中,海外资本似乎成为主体,此外还有参与过其前面几轮融资的一汽集团和南京市政府下属产业投资基金等。去年以来,拜腾一直在积极推进C轮融资,但一直未能完成。拜腾首席事务官丁清芬在一次采访中介绍,在遭遇国内资本“寒冬”后,拜腾一直在寻求海外资本的支持。丁清芬甚至透露,拜腾与来自包括中东等很多市场的海外资本都有接触。

去年9月,拜腾宣布与韩国零部件制造商旗下子公司签订战略合作协议,后者将参与其C轮融资,可以说,正是海外资本的介入帮助拜腾推进了迟迟未能落地的C轮融资。公开报道称,拜腾汽车C轮融资已进入最后阶段,参投方包括一汽集团和南京市政府下属产业投资基金等。值得一提的是,拜腾一直积极开拓海外资本市场,本次与丸红株式会社的合作,是拜腾与韩国汽车零部件企业明信公司签约之后,再次引入海外战略投资人。拜腾之所以能得到海外资本的支持,除与创始人戴磊的从业背景、人脉圈有关外,更大的因素来自其全球化的品牌定位。

拜腾创立之初就定位为全球品牌,此前2020美国拉斯维加斯国际消费电子展(CES)上发布了该公司首款纯电动汽车“M-Byte”,并计划2021年开始从中国向美国出口,在美国的售价最低4.5万美元。同时,拜腾还称这款车将以中美欧为中心,在全球获得了6万个订单,其中一半左右来自中国之外的市场。

♦寻求海外资本支持是必然选择

中汽协副总工程师许海东在接受《中国汽车报》记者采访时表示,在国内资本市场“寒冬”的情况下,造车新势力向海外寻求新机会是必然选择。当前,进行全球研发、销售是很多车企的普遍做法,热衷新概念的造车新势力们也都呈现出了全球化发展的态势。他们在海外设立研发中心推进产品设计研发,且有些还在谋求海外销售,因此,寻求海外资本支持也就顺理成章。对某些企业而言,获得海外资本支持的实现度也是非常高的。

需要注意的是,尽管中国新能源汽车市场发展步伐在放缓,但仍是全球范围内的领先者,且中国新能源汽车已经开始涉足海外市场,可以说,中国新能源汽车在海外有了一定知名度。更为关键的是,经过几年的积累,中国在新能源汽车领域积累了一定的先发优势,在技术、人才、市场方面都有不错的表现,这也为造车新势力在海外寻求资本支持提供了支撑。同时,造车新势力要想在竞争更激烈的新能源汽车市场上生存下去,当前最关键的就是寻求资本支持,为此,他们会尽一切可能融资,海外资本显然是一个理想的选择。无论是海外上市还是寻求海外融资,对当前的造车新势力而言都是帮助他们渡过发展初期至暗时刻的有效助力。

关键词: 造车新势力

9月1日起实施!工信部发布新能源车准入新规 19日,工信部正式发布了修改后的《新能源汽车生产企业及产品准入管理规定》(以下简称规定)。《规定》删除了包括第五条以及《新能源汽车生产

9月1日起实施!工信部发布新能源车准入新规 19日,工信部正式发布了修改后的《新能源汽车生产企业及产品准入管理规定》(以下简称规定)。《规定》删除了包括第五条以及《新能源汽车生产  奉贤区自动驾驶汽车开放测试示范区:率先实现网联智能 记者11日获悉,位于上海奉贤区的自动驾驶汽车开放测试示范区已基本完成相关新基建设备安装,并逐步进入系统联调联试及试运行阶段。有别于此

奉贤区自动驾驶汽车开放测试示范区:率先实现网联智能 记者11日获悉,位于上海奉贤区的自动驾驶汽车开放测试示范区已基本完成相关新基建设备安装,并逐步进入系统联调联试及试运行阶段。有别于此  瓜子二手车正式推出7天无理由退车 构建行业高标准保障体系 真的没想到二手车也能退换车。深圳的杨先生一周时间内拿到了通过瓜子二手车购买的第二辆车的钥匙。瓜子二手车在全行业率先推出7天无理由退

瓜子二手车正式推出7天无理由退车 构建行业高标准保障体系 真的没想到二手车也能退换车。深圳的杨先生一周时间内拿到了通过瓜子二手车购买的第二辆车的钥匙。瓜子二手车在全行业率先推出7天无理由退  2020年上半年营收利润大幅下降!跨国零部件业绩或跌入谷底 对于大多数跨国零部件企业而言,2020年上半年生存状况可谓是水深火热。2020年1-6月部分跨国零部件企业财报主要数据(排名不分先后) 制表:

2020年上半年营收利润大幅下降!跨国零部件业绩或跌入谷底 对于大多数跨国零部件企业而言,2020年上半年生存状况可谓是水深火热。2020年1-6月部分跨国零部件企业财报主要数据(排名不分先后) 制表:  进口车上半年供需双降 品牌结构继续保持稳定 今年上半年,我国进口汽车市场供需均呈现下降趋势。流通协会近日发布数据显示,1-6月,全国累计进口汽车(含底盘)36 1万辆,同比下降32 5%,

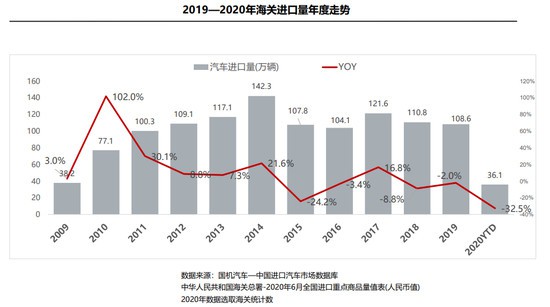

进口车上半年供需双降 品牌结构继续保持稳定 今年上半年,我国进口汽车市场供需均呈现下降趋势。流通协会近日发布数据显示,1-6月,全国累计进口汽车(含底盘)36 1万辆,同比下降32 5%,  二手车保值率达60%以上 蔚来(NIO.US)瞄准商业模式“最后一个环节” 7月26日,天眼查数据显示,上海蔚来(NIO US)汽车销售服务有限公司在7月24日发生工商变更,经营范围新增二手车经销,二手车经纪。上海蔚来汽

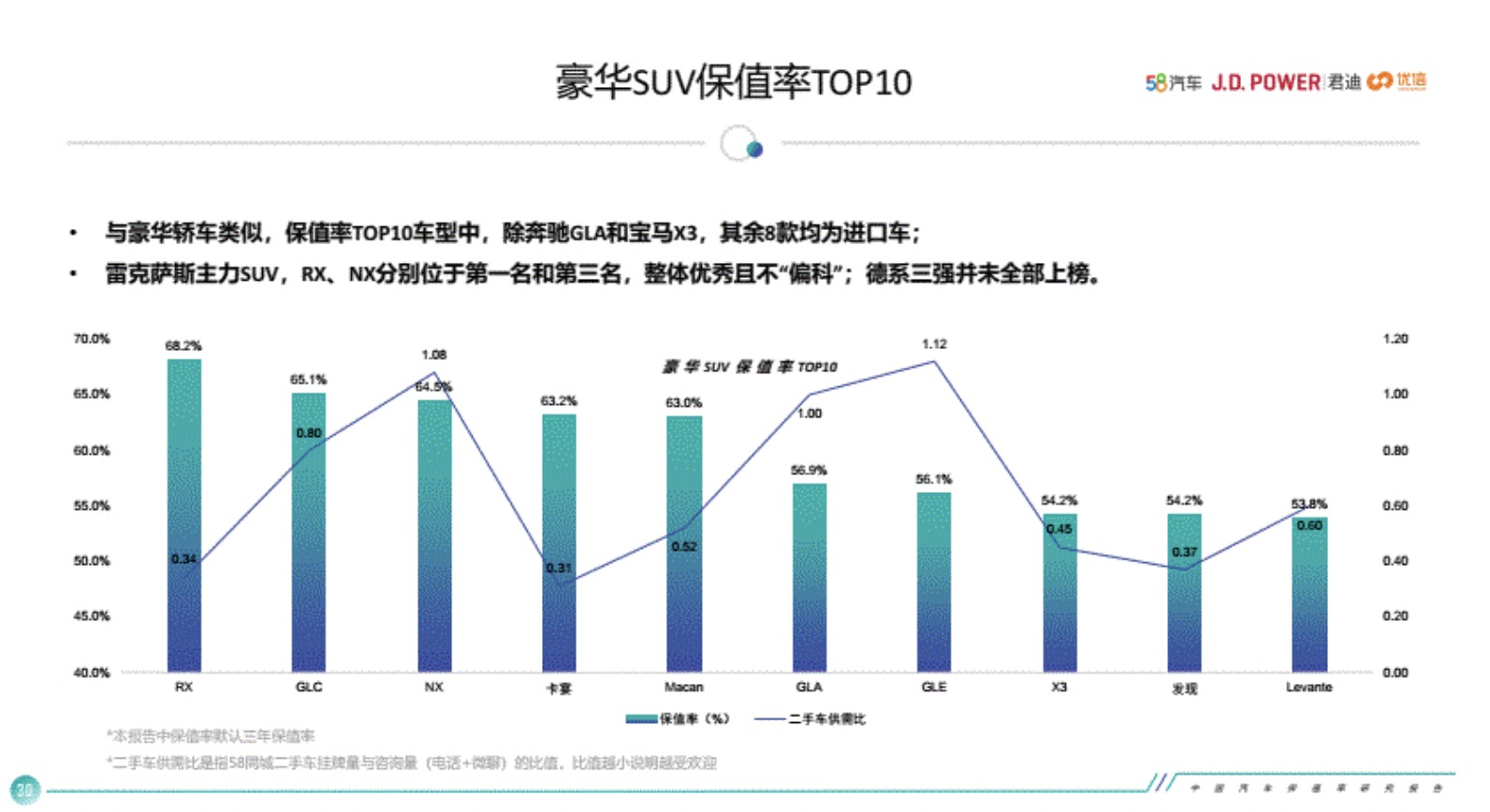

二手车保值率达60%以上 蔚来(NIO.US)瞄准商业模式“最后一个环节” 7月26日,天眼查数据显示,上海蔚来(NIO US)汽车销售服务有限公司在7月24日发生工商变更,经营范围新增二手车经销,二手车经纪。上海蔚来汽  天津地铁4号线北段工程果园南道站进入主体施工阶段 昨日,随着挖掘机挖斗将基坑内土方...

天津地铁4号线北段工程果园南道站进入主体施工阶段 昨日,随着挖掘机挖斗将基坑内土方...  国办:加强城市内涝治理 据中国政府网消息,国务院办公厅日...

国办:加强城市内涝治理 据中国政府网消息,国务院办公厅日...  北京发现49家餐饮企业存在环境问题 涉必胜客、云海肴等 北京市生态环境局今天介绍,北京市...

北京发现49家餐饮企业存在环境问题 涉必胜客、云海肴等 北京市生态环境局今天介绍,北京市...  贡嘎山下的村民自发组建“马背巡护队”四年“绕”地球3.5圈 只为了这件事 位于川西高原的贡嘎山,是四川境内...

贡嘎山下的村民自发组建“马背巡护队”四年“绕”地球3.5圈 只为了这件事 位于川西高原的贡嘎山,是四川境内...  “双十一”十年 仍可配消费基金 从2009年到2019年,双十一已悄然走...

“双十一”十年 仍可配消费基金 从2009年到2019年,双十一已悄然走...  公募行业“重固收、轻权益”局面或被扭转 权益投资迎春天? 公募行业长期以来的重固收、轻权益...

公募行业“重固收、轻权益”局面或被扭转 权益投资迎春天? 公募行业长期以来的重固收、轻权益...  安吉影视基地项目烂尾 40万元起拍 有着A股面值退市第一股之称的中弘...

安吉影视基地项目烂尾 40万元起拍 有着A股面值退市第一股之称的中弘...  可转债基金业绩“霸榜” 发行数量和规模的迅速攀升 随着可转债市场不断上涨,今年可转...

可转债基金业绩“霸榜” 发行数量和规模的迅速攀升 随着可转债市场不断上涨,今年可转...