不良率、资本充足率等多项指标无一达标,安徽宿州农村商业银行股份有限公司(以下简称“宿州农商行”)首次推出增资扩股方案寻求脱困。

日前,证监会官网披露宿州农商行定向发行说明书。此次该行拟非公开发行股票不超过4.8亿股,募集资金合计不超过4.8亿元用于补充该行核心一级资本。同时,该行要求认购对象按照认购股份数量的0.5倍金额收购该行的不良贷款(2.4亿元)。

长江商报记者注意到,尽管成立仅有五年,宿州农商行多项核心指标告急,形势十分严峻。

截至今年上半年末,宿州农商行不良贷款余额12.17亿元,不良率高达12.12%,大幅超过5%的监管标准,同时拨备覆盖率也低至51.98%。

截至报告期末,宿州农商行资本充足率、一级资本充足率、核心一级资本充足率也仅为2.83%,远远低于监管红线。

对于多项指标未达监管标准,宿州农商行称主要是公司不良贷款居高不下,不良贷款率未达到监管指标,拨备缺口高达6.19亿元,拨备覆盖率也未达到监管指标,从而造成资本严重不足,导致资本充足率不符合监管要求。

上半年利息净收入占比达99.77%

据了解,宿州农商行成立于2014年6月,经中国银保监会安徽监管局批准,在原宿州信用合作联社的基础上改制为地方性股份制商业银行。截至目前,该行共有42家支行,均位于安徽省宿州市。

尽管成立时间尚短,宿州农商行业绩呈现波动,多项指标已低于监管标准。

定增方案显示,2017年至2019年上半年,宿州农商行分别实现营业收入3.5亿元、4.35亿元、1.95亿元,净利润分别为2090.59万元、1817.06万元、2431.87万元,扣非后净利润分别为2289.52万元、1901.48万元、2534.02万元。

其中,去年在营业收入同比增长24.12%的情况下,该行当期净利润反而减少273.53万元,降幅超13%。而今年上半年,该行净利润已超过2017年和2018年全年水平。

从营收结构来看,宿州农商行营业收入主要来源于以传统业务为主的利息净收入。报告期内,该行分别实现利息净收入3.26亿元、4.09亿元、1.94亿元,占当期营收的比例分别为93.23%、94.24%、99.77%。

与此同时,报告期内,该行净利差分别为2.36%、2.71%、2.4%,净息差分别为2.18%、2.82%、2.49%,均呈先升后降趋势。

对此,宿州农商行称今年上半年净利差、净息差略有下降,主要因为利率中枢逐步上行,吸收资金成本被动提升。叠加减少资金在银行间空转的监管要求,银行间多余的资金逐步减少,流动性逐步偏紧,公司吸收投资的付息率逐步上升所导致。同时,公司根据年初经营计划目标,按月做好投放信贷投放规划,做到早投放、早收益,严控贷款风险,加大贷前审核力度。截止2019年6月,平均生息资产增长7.65%,平均付息负债增长9.11%,生息资产的增长率略低于生息负增长率。

而报告期内包括江阴银行、无锡银行、常熟银行等在内的农商行净利差平均值分别为2.22、2.4、2.35,净息差平均值分别为2.43、2.6、2.56,该行与A股上市农商行相比差距不大。

不过,除此之外,宿州农商行尚未披露非息收入、营业成本等方面数据,尚未可知去年该行业绩下降的具体原因。

多项指标超过监管红线

真正令人担心的是宿州农商行的资产质量情况。

2017年至2019年上半年末,宿州农商行资产总额分别为141.84亿元、160.07亿元、167.19亿元。其中,今年上半年末该行资产增速4.45%,上年末同比增长12.85%。

截至各报告期末,宿州农商行发放贷款和垫款余额71.01亿元、87.59亿元、93.9亿元。按贷款五级分类,截至各报告期末,该行不良贷款余额分别为9.45亿元、12.3亿元、12.17亿元,不良贷款率分别为12.33%、13.1%、12.12%。

持续保持在12%以上的不良率,在农商行中实为罕见,且已大幅超过5%的监管标准。

同期,可比上市农商行不良率平均值分别为1.67%、1.46%、1.35%。而根据银保监会披露的监管指标,今年上半年末,商业银行不良率1.81%,其中农商行不良率3.95%。

对此,宿州农商行认为主要原因为公司于2013年1月筹建,2014年7月挂牌,在改制期间,为做大信贷规模,偏离“支农支小”市场定位,发放大量大额贷款,内部管理、风险防控不力,造成存量贷款风险较大,从2015年12月起,不良贷款、不良率持续攀升,至2017年9月不良贷款上升势头基本遏制。

“目前,不良贷款的化解工作作为公司各项工作的重中之重,通过本次增资扩股及不良贷款处置方案等一系列措施,稳步推进公司各项指标符合监管要求。”该行进一步表示。

不良率持续高企,宿州农商行每年需计提大额贷款损失准备。报告期内,该行计提贷款减值准备0.93亿元、1.45亿元、0.67亿元,当年转回金额仅236.75万元、1247.19万元、811.12万元,期末贷款减值准备余额分别为5.56亿元、6.11亿元、6.32亿元。

截至各报告期末,宿州农商行贷款拨备比7.25%、6.51%、6.3%,拨备覆盖率58.83%、49.66%、51.98%,远远低于监管标准及行业平均水平,贷款损失准备计提不足。

除此之外,截至各报告期末,宿州农商行单一集团客户授信集中度分别为34.07%、75.93%、59.01%,单一客户贷款集中度分别为13.87%、29.03%、22.56%,均超过低于15%、10%的监管红线。

各期末,宿州农商行资本充足率5.18%、2.33%、2.83%,一级资本充足率5.18%、2.33%、2.83%,核心一级资本充足率分别为5.18%、2.33%、2.83%,也都低于10.5%、8.5%、7.5%的监管要求。

预计不良贷款将减少4.2亿

首次推出增资扩股的同时,宿州农商行也计划搭售不良资产改善资产质量。

定增方案显示,此次宿州农商行拟发行股票数量不超过4.8亿股,预计募集资金不超过4.8亿元,募集资金全部用于补充公司的核心一级资本,提高资本充足率、降低公司不良率。

与此同时,宿州农商行要求认购对象按照认购股份数量的0.5倍金额收购该行的不良贷款(2.4亿元)。

目前,宿州农商行已基本确定市区两级7家国有公司拟入股宿州农商行,入股3.4亿元,置换不良贷款1.7亿元;安徽农商银行系统6家农商行参与,入股1.4亿元,置换不良贷款0.7亿元。

不仅如此,根据宿州市政府第31次常务会议纪要要求,3家国有政策性担保公司担保贷款形成逾期的,要求在2年内予以代偿到位,预计可减少不良贷款1.8亿元;改制期间区政府承诺的税收返还1.3亿元,要在2年内予以返还到位。

长江商报记者粗略计算,按上述不良贷款处理方法,宿州农商行预计将减少不良贷款4.2亿元。但截至今年上半年末,该行不良贷款余额共计12.17亿元,减少4.2亿元后仍有7.97亿元,占贷款总额的比例为8.49%。

此外,定增方案显示,按照本次发行和部分不良资产处置后,截至今年上半年末,宿州农商行资本充足率、一级资本充足率、核心一级资本充足率均将提升至10.52%,达到监管要求。

截至目前,宿州农商行已于部分发行对象签署股份认购协议,其中包括宿州市人民政府全资控股的宿州市城市建设投资集团(控股)有限公司(以下简称宿州城投集团),以及宿州城投集团全资子公司宿州埇桥城投集团(控股)有限公司。

新加入排队上市序列的银行不断涌现 广州农商行回归A股更进一步 广州银行上市仍处于准备阶段去年多家银行成功实现A股上市后,新加入排队上市序列的银行不断涌现。进入2020年后

新加入排队上市序列的银行不断涌现 广州农商行回归A股更进一步 广州银行上市仍处于准备阶段去年多家银行成功实现A股上市后,新加入排队上市序列的银行不断涌现。进入2020年后  银行系金融科技子公司正加速落地 银行系金融科技子公司正加速落地!交行公告称,该行拟通过旗下孙公司——交银国际(上海)股权投资管理有限公司,出资6亿元全资发起设立交...

银行系金融科技子公司正加速落地 银行系金融科技子公司正加速落地!交行公告称,该行拟通过旗下孙公司——交银国际(上海)股权投资管理有限公司,出资6亿元全资发起设立交...  8万股民懵圈!资产2000亿紫金银行突然闪崩 市值一天蒸发19.4亿元 摘要此后,紫金银行不断震荡走低,截至12月9日收盘,相较最高价,紫金银行已跌去51 5%,实打实的腰斩。主要因为紫金银行近期并没有什么特别

8万股民懵圈!资产2000亿紫金银行突然闪崩 市值一天蒸发19.4亿元 摘要此后,紫金银行不断震荡走低,截至12月9日收盘,相较最高价,紫金银行已跌去51 5%,实打实的腰斩。主要因为紫金银行近期并没有什么特别  超七成A股上市银行破净 这些破净银行差在哪里 今年以来,银行股走势不佳。目前在35家A股上市银行中,有25家破净,占比超过七成;其中不少银行市净率(PB)长期低至0 6倍,例如,市净率最低

超七成A股上市银行破净 这些破净银行差在哪里 今年以来,银行股走势不佳。目前在35家A股上市银行中,有25家破净,占比超过七成;其中不少银行市净率(PB)长期低至0 6倍,例如,市净率最低  破净之下 多家上市银行宣布稳定股价 无锡银行等还在“救市” 摘要由于目前银行股基本面良好,还享受一定的补血政策支持,加之银行传统是高分红品种,低估值下,股息率优势进一步凸显,这使得部分机构下

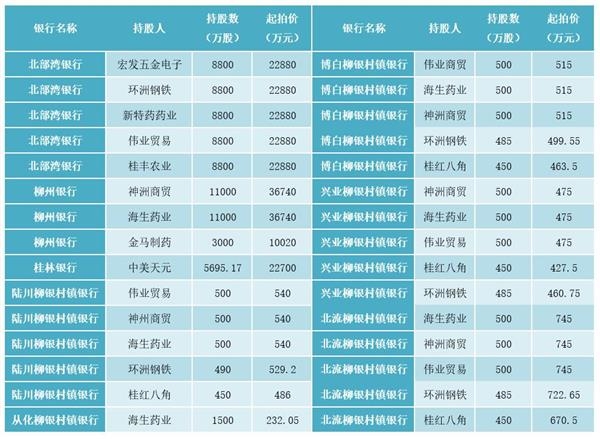

破净之下 多家上市银行宣布稳定股价 无锡银行等还在“救市” 摘要由于目前银行股基本面良好,还享受一定的补血政策支持,加之银行传统是高分红品种,低估值下,股息率优势进一步凸显,这使得部分机构下  八家银行部分股权被拍卖 起拍价合计超23亿元 近期,广西壮族自治区柳州市中级人民法院(以下简称柳州中院)在阿里拍卖官网发布了30起关于银行部分股权的司法拍卖信息,其中涉及桂林银行股

八家银行部分股权被拍卖 起拍价合计超23亿元 近期,广西壮族自治区柳州市中级人民法院(以下简称柳州中院)在阿里拍卖官网发布了30起关于银行部分股权的司法拍卖信息,其中涉及桂林银行股  天津地铁4号线北段工程果园南道站进入主体施工阶段 昨日,随着挖掘机挖斗将基坑内土方...

天津地铁4号线北段工程果园南道站进入主体施工阶段 昨日,随着挖掘机挖斗将基坑内土方...  国办:加强城市内涝治理 据中国政府网消息,国务院办公厅日...

国办:加强城市内涝治理 据中国政府网消息,国务院办公厅日...  北京发现49家餐饮企业存在环境问题 涉必胜客、云海肴等 北京市生态环境局今天介绍,北京市...

北京发现49家餐饮企业存在环境问题 涉必胜客、云海肴等 北京市生态环境局今天介绍,北京市...  贡嘎山下的村民自发组建“马背巡护队”四年“绕”地球3.5圈 只为了这件事 位于川西高原的贡嘎山,是四川境内...

贡嘎山下的村民自发组建“马背巡护队”四年“绕”地球3.5圈 只为了这件事 位于川西高原的贡嘎山,是四川境内...  “双十一”十年 仍可配消费基金 从2009年到2019年,双十一已悄然走...

“双十一”十年 仍可配消费基金 从2009年到2019年,双十一已悄然走...  公募行业“重固收、轻权益”局面或被扭转 权益投资迎春天? 公募行业长期以来的重固收、轻权益...

公募行业“重固收、轻权益”局面或被扭转 权益投资迎春天? 公募行业长期以来的重固收、轻权益...  安吉影视基地项目烂尾 40万元起拍 有着A股面值退市第一股之称的中弘...

安吉影视基地项目烂尾 40万元起拍 有着A股面值退市第一股之称的中弘...  可转债基金业绩“霸榜” 发行数量和规模的迅速攀升 随着可转债市场不断上涨,今年可转...

可转债基金业绩“霸榜” 发行数量和规模的迅速攀升 随着可转债市场不断上涨,今年可转...