随着2020年银行业业绩的逐步披露,尽管遭受疫情的冲击,但国有六大行盈利能力依然可观。

从营业收入排名来看,从大到小依次为工商银行(601398)、建设银行(601939)、农业银行(601288)、中国银行(601988)、邮储银行(601658)和交通银行(601328)。

但在资产质量方面,过去的一年,六大行的不良贷款余额和不良率均呈现了“双升”的态势。工行、建行、农行、交行不良贷款率均上升超过0.1个百分点。

从拨备覆盖率来看,除邮储银行外,其余五家国有大行均较2019年有所下降,平均下降12.53个百分点。

银保监会此前曾公布了银行业保险业2020年运行及改革发展情况。相关数据显示,2020年,银行业共处置不良资产3.02万亿元。截至2020年年末,不良贷款余额3.5万亿元,较年初增加2816亿元。

“这部分新生成的不良贷款不可能全部由于新冠疫情冲击而产生,很大一部分来自于往年积累的问题贷款,以及提高不良认定标准(比如从逾期90天以上改为逾期60天以上)导致的。”业内人士表示。

不良贷余额和不良率“双升”

年报显示,六大行2020年末的不良贷款余额及不良率均较去年末有所上升。

其中,交通银行不良贷款率最高为1.67%,同比2019年的1.47%上升0.2个百分点,上升幅度最大。该行不良贷款余额976.98亿元,较上年末增加196.55亿元。邮储银行的不良率最低为0.88%,不过相较于上一年末亦微升0.02个百分点。

交通银行在年报中表示,“我们坚持存量处置、增量防控‘双管齐下’,沉着应对疫情冲击下的各类风险叠加。”

而其余四家大行的不良贷款率均在1.5%左右。具体来看,2020年,工商银行、农业银行、建设银行、中国银行的不良贷款率分别为1.58%、1.57%、1.56%、1.46%。

贷款余额方面,不良贷款余额最大是工商银行,截至2020年末,该行不良贷款余额达到2939.78亿元,较2019年末增加537.91亿元。

其次是建设银行,截至2020年末,建行不良贷款余额2607.29亿元,较2019年增加482.56亿元。

建行在年报中指出,将持续开展全面主动智能风险管理,加强信贷基础管理,坚持实质风险判断,审慎开展分类,资产质量保持可控。

邮储银行不良贷款余额最少,截至2020年末,该行不良贷款余额为503.67亿元。

光大银行(601818)金融市场部分析师周茂华表示,从工商银行、建设银行和农业银行看,不良贷款较大贡献来自中部地区、长三角等地区,“疫情不对称冲击的结果。”

邮储银行拨备覆盖率超400%

除了不良贷款率,拨备覆盖率也是衡量商业银行风控能力的一项重要指标。

拨备覆盖率是实际上银行贷款可能发生的呆、坏账准备金的使用比率,其衡量银行贷款损失准备金计提是否充足。

尽管六大行净利润呈正增长,但普遍资产质量承压,同时,五家大行的拨备覆盖率下降,只有邮储银行拨备覆盖率上升,为408.06%,较2019年上升18.61个百分点。

除邮储银行外,五大行的拨备覆盖率下降速度中,降幅度最大的是农业银行和交通银行,分别下降28.11个百分点和27.90个百分点。其中,交通银行拨备覆盖率垫底,仅为143.87%。

交通银行在六大行中不良贷款率最高,拨备覆盖率也最低。交通银行副行长殷久勇表示,综合运用各类风险资产的处置手段,包括传统的催收、诉讼、转让、核销等手段,同时加大不良资产的证券化、市场化债转股的力度,积极参与个人资产的批量转让,对公资产转让的试点,加快存量风险贷款的持续出清,力争实现年末不良贷款处置额不低于2020年水平。

此外,工商银行、建设银行、中国银行,拨备覆盖率下滑27个百分点到5个百分点不等。

值得注意的是,在疫情冲击下,各大银行的资本充足率面临一定挑战。

年报显示,六国有大行核心一级资本充足率均较2019年有所下滑。其中,交通银行下滑幅度最大,为0.35个百分点。

建设银行三项充足率指标均出现下滑,年报显示,其资本充足率、一级资本充足率、核心一级资本充足率分别较2019年下降0.46、0.46和0.26个百分点。

“上市银行整体来看营收增速稳中有升,在前期拨备计提较多、国内经济回暖背景下,银行去年四季度拨备计提力度边际放缓,并带动全年盈利同比增速回正。” 光大证券分析师王一峰指出,“不良认定趋严,虽个体银行表现具有一定差异性,但资产质量整体呈现边际改善,拨备也较为厚实。”

新加入排队上市序列的银行不断涌现 广州农商行回归A股更进一步 广州银行上市仍处于准备阶段去年多家银行成功实现A股上市后,新加入排队上市序列的银行不断涌现。进入2020年后

新加入排队上市序列的银行不断涌现 广州农商行回归A股更进一步 广州银行上市仍处于准备阶段去年多家银行成功实现A股上市后,新加入排队上市序列的银行不断涌现。进入2020年后  银行系金融科技子公司正加速落地 银行系金融科技子公司正加速落地!交行公告称,该行拟通过旗下孙公司——交银国际(上海)股权投资管理有限公司,出资6亿元全资发起设立交...

银行系金融科技子公司正加速落地 银行系金融科技子公司正加速落地!交行公告称,该行拟通过旗下孙公司——交银国际(上海)股权投资管理有限公司,出资6亿元全资发起设立交...  8万股民懵圈!资产2000亿紫金银行突然闪崩 市值一天蒸发19.4亿元 摘要此后,紫金银行不断震荡走低,截至12月9日收盘,相较最高价,紫金银行已跌去51 5%,实打实的腰斩。主要因为紫金银行近期并没有什么特别

8万股民懵圈!资产2000亿紫金银行突然闪崩 市值一天蒸发19.4亿元 摘要此后,紫金银行不断震荡走低,截至12月9日收盘,相较最高价,紫金银行已跌去51 5%,实打实的腰斩。主要因为紫金银行近期并没有什么特别  超七成A股上市银行破净 这些破净银行差在哪里 今年以来,银行股走势不佳。目前在35家A股上市银行中,有25家破净,占比超过七成;其中不少银行市净率(PB)长期低至0 6倍,例如,市净率最低

超七成A股上市银行破净 这些破净银行差在哪里 今年以来,银行股走势不佳。目前在35家A股上市银行中,有25家破净,占比超过七成;其中不少银行市净率(PB)长期低至0 6倍,例如,市净率最低  破净之下 多家上市银行宣布稳定股价 无锡银行等还在“救市” 摘要由于目前银行股基本面良好,还享受一定的补血政策支持,加之银行传统是高分红品种,低估值下,股息率优势进一步凸显,这使得部分机构下

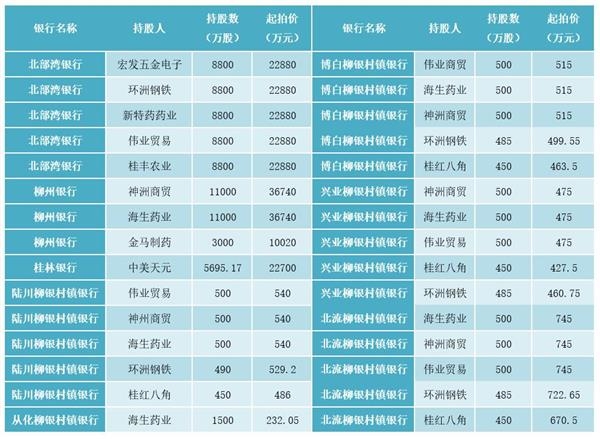

破净之下 多家上市银行宣布稳定股价 无锡银行等还在“救市” 摘要由于目前银行股基本面良好,还享受一定的补血政策支持,加之银行传统是高分红品种,低估值下,股息率优势进一步凸显,这使得部分机构下  八家银行部分股权被拍卖 起拍价合计超23亿元 近期,广西壮族自治区柳州市中级人民法院(以下简称柳州中院)在阿里拍卖官网发布了30起关于银行部分股权的司法拍卖信息,其中涉及桂林银行股

八家银行部分股权被拍卖 起拍价合计超23亿元 近期,广西壮族自治区柳州市中级人民法院(以下简称柳州中院)在阿里拍卖官网发布了30起关于银行部分股权的司法拍卖信息,其中涉及桂林银行股  天津地铁4号线北段工程果园南道站进入主体施工阶段 昨日,随着挖掘机挖斗将基坑内土方...

天津地铁4号线北段工程果园南道站进入主体施工阶段 昨日,随着挖掘机挖斗将基坑内土方...  国办:加强城市内涝治理 据中国政府网消息,国务院办公厅日...

国办:加强城市内涝治理 据中国政府网消息,国务院办公厅日...  北京发现49家餐饮企业存在环境问题 涉必胜客、云海肴等 北京市生态环境局今天介绍,北京市...

北京发现49家餐饮企业存在环境问题 涉必胜客、云海肴等 北京市生态环境局今天介绍,北京市...  贡嘎山下的村民自发组建“马背巡护队”四年“绕”地球3.5圈 只为了这件事 位于川西高原的贡嘎山,是四川境内...

贡嘎山下的村民自发组建“马背巡护队”四年“绕”地球3.5圈 只为了这件事 位于川西高原的贡嘎山,是四川境内...  “双十一”十年 仍可配消费基金 从2009年到2019年,双十一已悄然走...

“双十一”十年 仍可配消费基金 从2009年到2019年,双十一已悄然走...  公募行业“重固收、轻权益”局面或被扭转 权益投资迎春天? 公募行业长期以来的重固收、轻权益...

公募行业“重固收、轻权益”局面或被扭转 权益投资迎春天? 公募行业长期以来的重固收、轻权益...  安吉影视基地项目烂尾 40万元起拍 有着A股面值退市第一股之称的中弘...

安吉影视基地项目烂尾 40万元起拍 有着A股面值退市第一股之称的中弘...  可转债基金业绩“霸榜” 发行数量和规模的迅速攀升 随着可转债市场不断上涨,今年可转...

可转债基金业绩“霸榜” 发行数量和规模的迅速攀升 随着可转债市场不断上涨,今年可转...